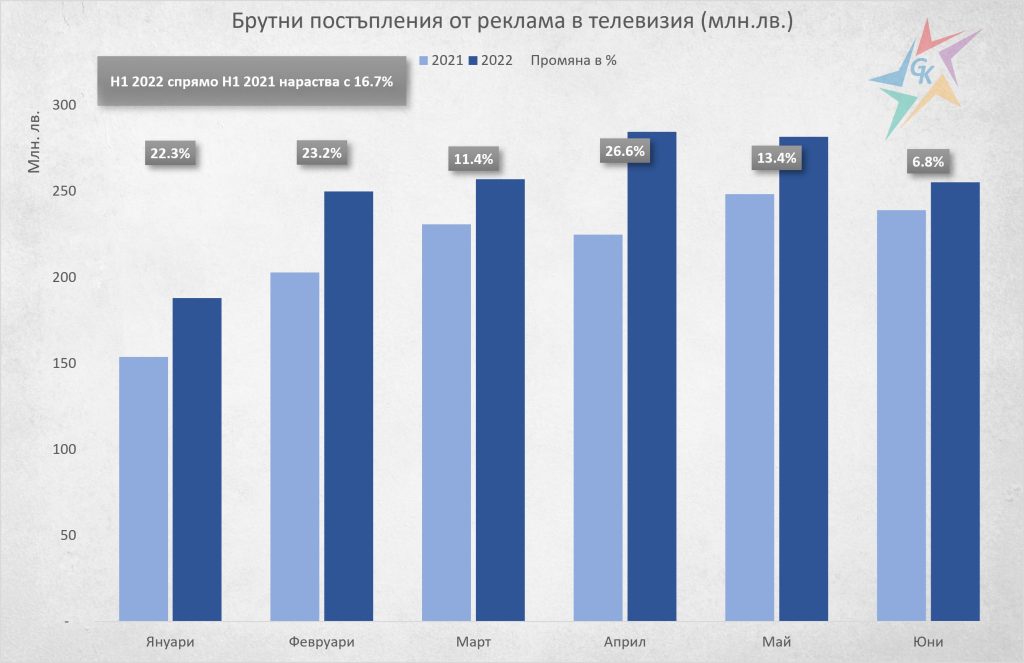

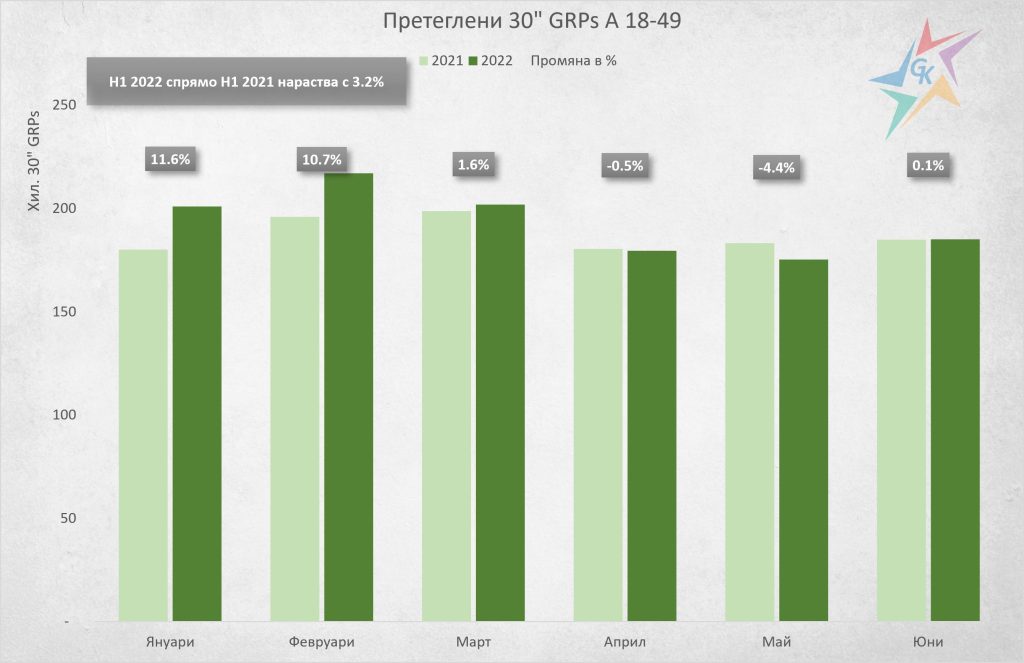

Първото тримесечие на 2022 г. потвърди прогнозата на БАКА, анонсирана през ноември 2021 година, за увеличение на инвестициите в телевизионна реклама. Независимо от отчетения ръст, още през март се появиха сигнали за промени в плановете на много рекламодатели. През второто тримесечие на годината ситуацията в икономически и политически аспекти се разви динамично и направи още по-трудно вземането на дългосрочни решения. За да проследим влиянието на промените в средата върху телевизионния рекламен пазар, на следващите две графики сравнихме брутните постъпления от реклама и претеглените 30“ GRPs за целева група А 18-49 на месечна база за първото полугодие на 2021 г. и 2022 г.:

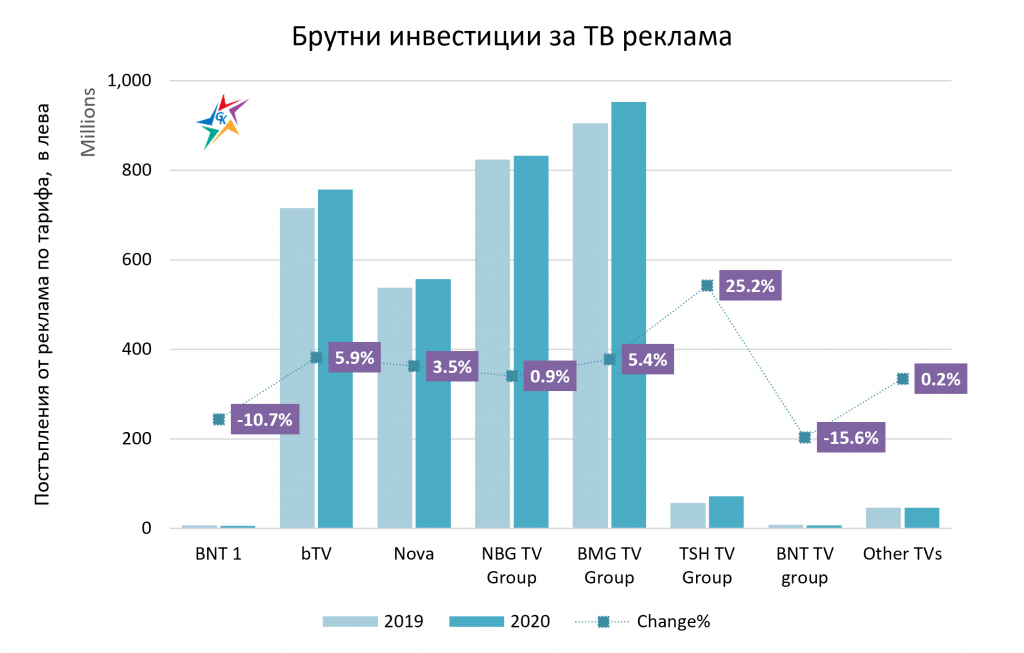

Брутните постъпления от реклама в телевизия нарастват през всички разглеждани месеци, като за първо полугодие отчитаме 16.7% ръст спрямо аналогичния период през 2021 г. Разглеждайки данните е необходимо да се има предвид, че показателят „брутни постъпления“ е базиран на официалните тарифи на телевизионните групи за реклама, без да са отчетени отстъпки и бонуси, което води до изкривяване в оценката за пазара. „Валутната единица, с която работят огромна част от рекламодателите в телевизия, е рейтинг точка и най-вече нейният 30 секунден еквивалент. Ето защо при оценка на инвестициите в ТВ реклама винаги представяме и данни за претеглените 30“ GRPs:

От графиката ясно личи, че през първите два месеца на настоящата година телевизионният рекламен пазар се радва на двуцифрен ръст, но от м. март 2022 г. положителната тенденция осезаемо забавя темпове, а през месеците април и май 2022 г. дори спада под нивата на 2021 г. Анализирайки данните, правим извод, че нестабилната обстановка дава своето отражение и в разходите за ТВ реклама, които компаниите отделят. Ако през Q1 2022 г. постигнатите 30“ GRPs отчитат ръст от 7.8%, то през Q2 2022 г. има спад с 1.6%, при което първото полугодие приключва с ръст от 3.2%. Намалението на активностите, както и тяхното отлагане в бъдещ период, е напълно логично предвид растящата инфлация, прекъснатите вериги за доставки на стоки и суровини, опасността от рецесия политическата нестабилност.

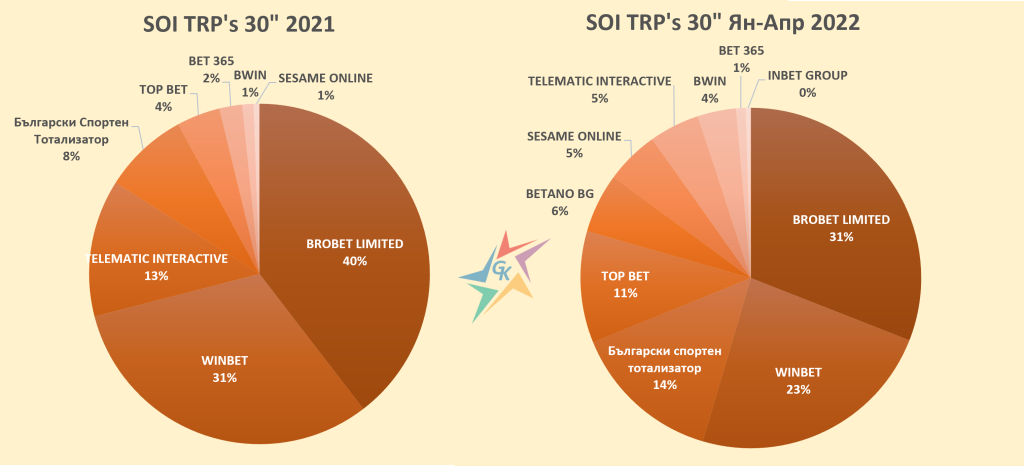

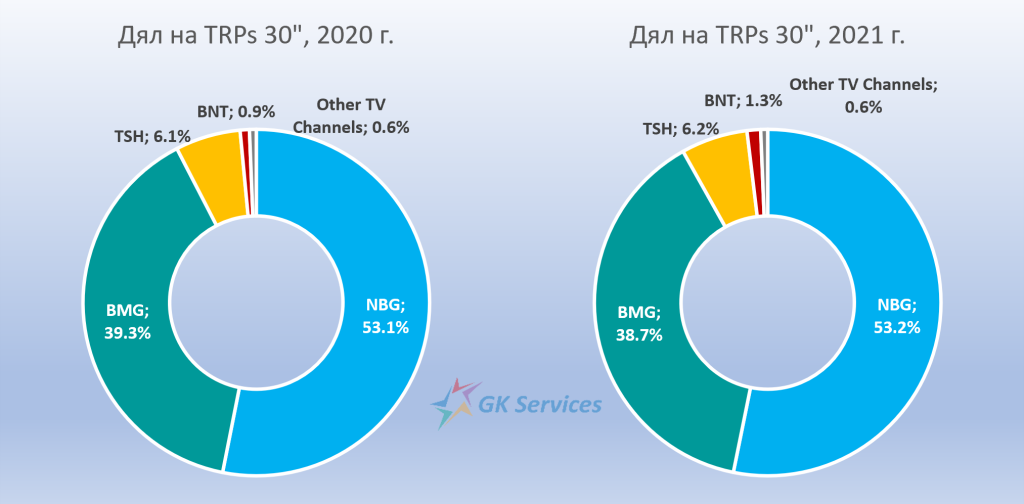

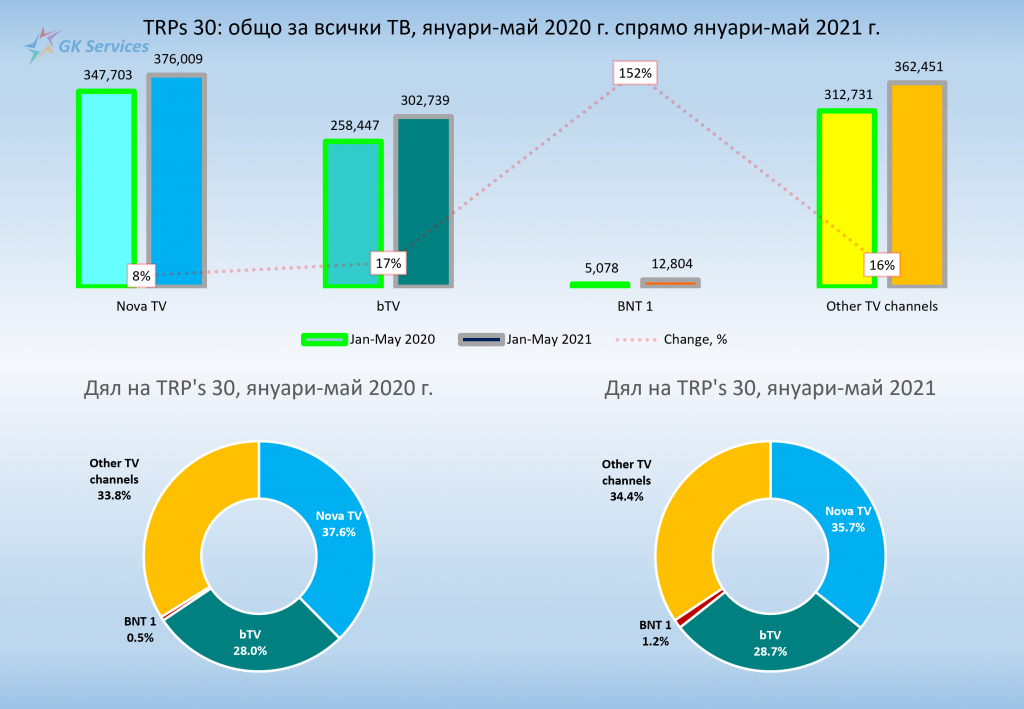

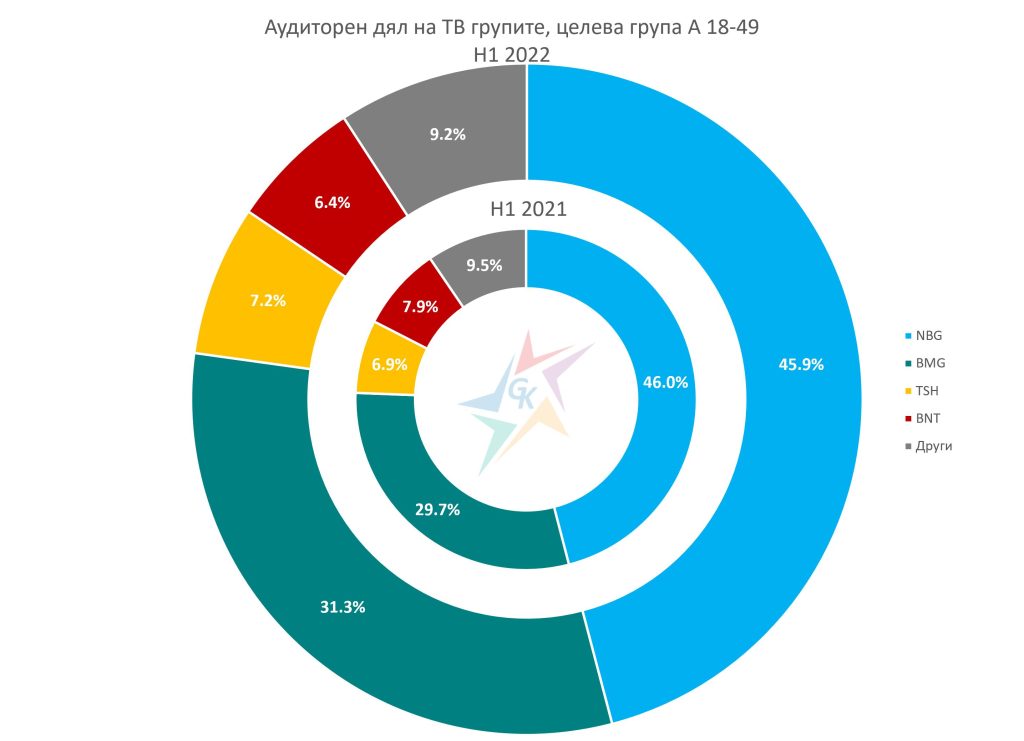

След като разгледахме какви са общите тенденции в развитието на телевизионният рекламен пазар, изготвихме графика, която показва какви промени настъпиха в пазарните дялове между основните ТВ групи през H1 2022 г. и 2021 г. на база реализирани (продадени) 30“ GRPs за основната целева група А 18-49:

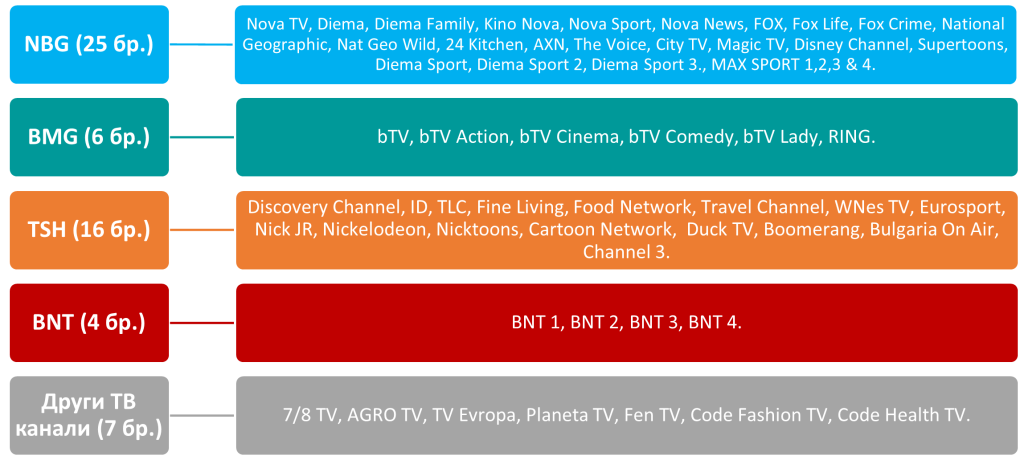

От данните ясно личи, че NBG заема лидерска позиция сред телевизионните групи, като през първата половина на 2022 г. увеличава реализираните 30“ GRPs с 4.8%, което от своя страна увеличава нейния пазарен дял 0.8%. На втора позиция са каналите от групата на BMG, която през H1 2022 г. реализира 1.6% повече 30“ GRPs. Въпреки този факт, медията регистрира спад в пазарния дял с 0.6%. Трета по реализирани 30“ GRPs и през двата разглеждани периода e TSH. Групата отчита най-голяма положителна промяна – ръст от 15.9%. Без изненада откриваме, че през H1 2022 г. държавната група канали BNT регистрира забележим спад от 51.6%, което ѝ отрежда и последно място и намалява пазарният ѝ дял от 1.6% през Н1 2021 г. до 0.7% през Н1 2022 г.. Обяснението за този спад са политически кампании в ефира на BNT около парламентарните избори през април и юли, а също така рекламните кампании във връзка с Европейското първенство по футбол през 2021 г.

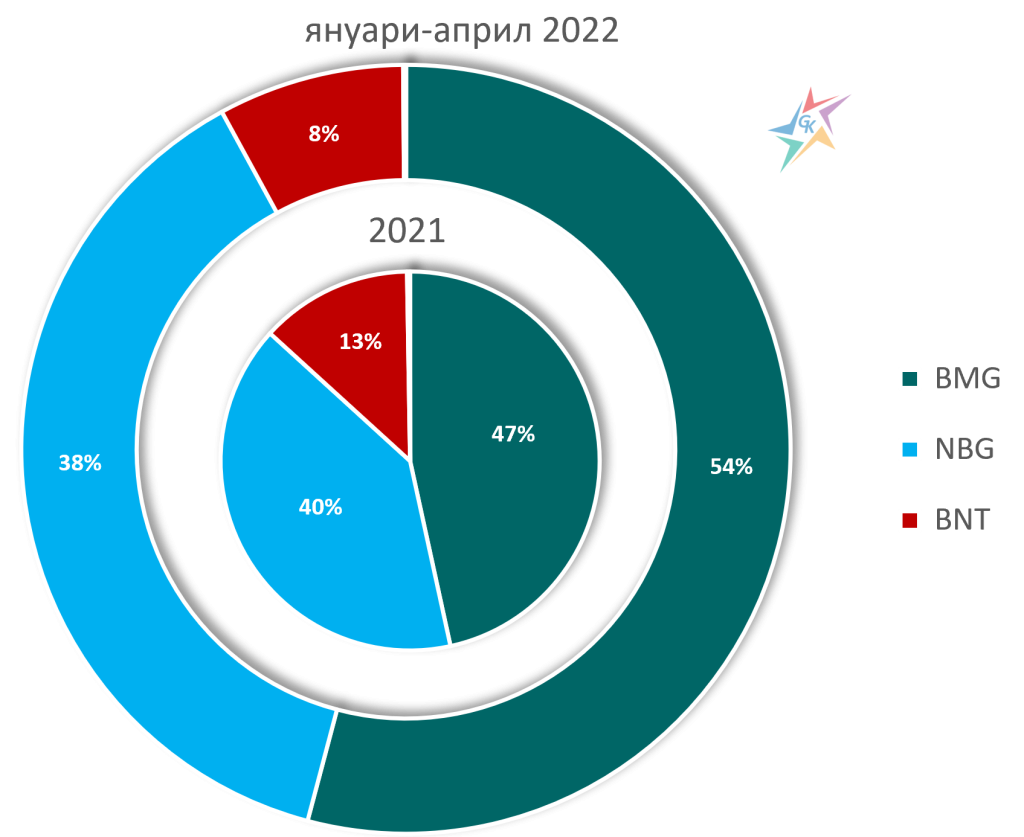

За да изградим по-пълна представа за резултатите, които ТВ групите постигат през двата сравними периода, ви представяме и промените в аудиторните им дялове за целева група А 18-49:

През изминалата пролет зрителите станаха свидетели както вече наложили се формати и сериали, така и на нови и интересни формати и сериали родно производство (подробности можете да прочетете в нашата статия за предаванията през изтеклия пролетен ТВ сезон). От представената графика се вижда, че групата на NBG запазва лидерската позиция, както и аудиторния си дял. Основен принос за този сериозен резултат е големият брой разнообразни по съдържание и профил ТВ канали, собствени и представлявани. Пълен списък на каналите по групи, можете да откриете ТУК. Основен конкурент и алтернатива на NBG са каналите на BMG, които продължават да поддържат втора позиция. През настоящата година групата успява да увеличи аудиторния си дял си от 29.7% на 31.3%. Тук е моментът да споменем, че през м. март 2022 г. BMG включи в портфолиото си от канали WNess TV и Soul&Pepper, чийто принос към общия аудиторен дял на групата все още е нищожен. На трето място са каналите, представлявани от TSH, която също успява да увеличи аудиторния си дял до 7.2%. Следващи в подредбата, но с намаляващи за разлика от първите три ТВ групи дялове са държавната група BNT и „Други“ ТВ канали (самостоятелно представлявани ТВ канали).

Въпреки че лятото е едва в началото си, водещите групи вече усилено снимат есенните си формати и сериали и загатват за големите си планове, с които да задържат лоялната си аудитория, да спечелят нови зрители и да привлекат рекламни бюджети.

За допълнителна информация, моля свържете се с нашия екип през формата за контакт.